ما هي القوائم المالية؟

القوائم المالية Financial Statements هي أدوات لتقييم الوضع المالي الحالي أو السابق للنشاط التجاري، بناءً على مجموعة من البيانات المُجمعة عبر الدورة المحاسبية، التي تبدأ من التسجيل في دفتر اليومية، ثم الترحيل إلى دفتر الأستاذ والترصيد، مرورًا بإعداد ميزان المراجعة وإجراء التسويات وقيود الإقفال، وأخيرًا إعداد ميزان المراجعة لتخرج لنا القوائم المالية.

ما أهمية القوائم المالية؟

القوائم المالية هي المخرج النهائي للنظام المحاسبي، إذ تتيح لك الفرصة للتعرف على كافة التفاصيل المالية في الشركة من الربح أو الخسارة، والإيرادات والمصروفات والمركز المالي للنشاط. كما تساعد على توفير معلومات مالية كاملة عن النشاط التجاري، لكل من حملة الأسهم والمستثمرين والجهات الحكومية لفرض الضرائب، والإدارة لاتخاذ القرارات المبنية على البيانات المُقدمة في القوائم المالية.

أنواع القوائم المالية

للقوائم المالية مجموعة من الأنواع التي تهدف إلى توضيح معلومات مالية محدّدة، هي:

1. قائمة الدخل

يُطلق على قائمة الدخل Income Statement بيان الأرباح والخسائر، إذ تُبين مقدار الأرباح أو الخسائر التي تكبدها النشاط التجاري في فترة زمنية معينة، قد تكون عام أو ربع عام. من خلال تناول الإيرادات والمصروفات للمنشأة، والفرق بينهما سيعطي النتيجة، إذا ما حققت الشركة أرباح أم خسائر ليُنقل إلى قائمة المركز المالي لاحقًا. تهدف قائمة الدخل إلى:

- التعرف على التحسن في الإيرادات والأرباح.

- الكشف عن حجم الخسائر التي تكبدتها المُنشأة.

- التعرف على قدرة الإدارة على كبح المصروفات.

- تحديد الضريبة المستحقة من المؤسسة.

- تمكين الملاك والمستثمرين التعرف على نتائج استثماراتهم.

- التخطيط والرقابة وتوزيع الأرباح.

2. قائمة المركز المالي

قائمة المركز المالي Balance Sheet هي قائمة تُبين الحالة المالية للنشاط في لحظة معينة وليس في تاريخ محدّد كما في قائمة الدخل. عبر تناول الأصول الثابتة والمتداولة، والخصوم الطويلة والقصيرة، وحقوق الملكية المكونة من رأس المال والأرباح المحولة من قائمة الدخل. تهدف إلى:

- توضيح الحالة المالية للمؤسسة.

- الكشف عن كل ما يملكه النشاط من أصول والتزامات.

- تقييم النشاط التجاري والعمليات التشغيلية وتخليص الديون.

- التعرف على حجم الديون التي تقع على عاتق النشاط.

- الكشف عن الأخطاء في قائمة الدخل وميزان المراجعة.

3. قائمة حقوق الملاك

قائمة حقوق الملاك أو قائمة التغيرات في حقوق الملكية Statement of Retained Earnings، هي إحدى القوائم المالية لعرض ما يخص حقوق الملاك من رأس المال والأرباح والتغيير فيها، وأُسس توزيعها وحجمها بالتعرف على الفرق بين الالتزامات والأصول. وتهدف إلى التعرف على حقوق المُلاك في المؤسسة، وتحليل الوضع المستقبلي للاستثمار في المؤسسة.

4. قائمة التدفقات النقدية

من القوائم المالية التحليلية وتُسمى بـ Cash Flow Statement، وتقيس قدرة الشركة على توليد السيولة النقدية المحصلة من عملياتها التشغيلية والاستثمارية والتمويلية في نهاية كل سنة مالية. وتهدف إلى:

- التعرف على الوضع المالي للنشاط.

- توضيح الأثر النقدي للأنشطة المختلفة.

- الكشف عن نقاط القوة والضعف في توليد النقد.

- التعرف على قدرة النشاط على سداد الالتزامات.

أهداف القوائم المالية

نظرًا للأهمية المتزايدة للقوائم المالية، نجد أن لهذه القوائم مجموعة من الأهداف تتمثل في:

- توضيح الوضع المالي للنشاط: تهدف القوائم المالية وبخاصةٍ قائمة المركز المالي إلى توضيح المركز المالي للشركة في الوقت الحالي أو السنوات الماضية، من خلال حساب كل من الأصول والخصوم الخاصة بالنشاط.

- الوقوف على الأداء المالي للنشاط: عبر قائمة الدخل تُحسب الإيرادات والمصروفات الخاصة بالنشاط، والفرق بينهما يعطينا ربح أو خسارة النشاط في فترة محدّدة.

- توضيح الموارد المتاحة: أحد أهداف القوائم المالية المهمة، وهو توفير معلومات حقيقية عن الموارد المتاحة حاليًا للنشاط التجاري، من الاحتياطات النقدية والأصول والديون غير المتحصلة وغيرها.

- اتخاذ قرارات مستنيرة: لكل نشاط تجاري أطراف ذو صلة به يتمثلون في الإدارة والعملاء والمستثمرين وغيرهم، لذلك تهدف القوائم المالية إلى توفير البيانات والمعلومات الضرورية لمساعدتهم على اتخاذ القرارات.

ما هي خصائص القوائم المالية؟

القوائم المالية لديها مجموعة من الخصائص التي يجب أن تتوفر بها لتكون أكثر إفادة لمتخذي القرارات، وهي:

- البساطة: البساطة من المتطلبات المهمة في القوائم المالية، إذ يجب عرض كافة البنود والبيانات بطريقة مبسطة قليلة التفاصيل، مع جبر الكسور وجعل وصف البنود أسهل.

- الكمالية: يجب أن تكون البيانات الواردة في كل قائمة مالية على حِدة، شاملة لكافة الجوانب. فلا تساعد المعلومات غير الكاملة على تحليل وضع النشاط أو اتخاذ قرارات فعالة.

- الدقة: تُستخدم معلومات القوائم المالية في التحليل المالي وفهم وضع النشاط، لذا لا بد أن تكون دقيقة وخالية من الأخطاء.

- السرعة: يجب أن تتاح القوائم المالية دائمًا عند الحاجة إليها، سواء في نهاية العام المالي أو الربع سنوي، أو أيّ تاريخ يحتاج فيه متخذي القرارات لهذه القوائم.

- قابلة للمقارنة: لاستخدام القوائم المالية في تحليل الوضع المالي للمُنشئة والرقابة على العمليات التحسينية؛ فيجب أن تكون قابلة للمقارنة وتُقدم بنود متماثلة على اختلاف الفترة الزمنية.

- ذات صلة: المعلومات الواردة في القوائم المالية يجب أن يكون لديها صلة بالقرارات المُتخذة، ومساعِدة على التنبؤ بالظروف المستقبلية للنشاط التجاري.

كيفية إعداد قوائم مالية لشركتك

القوائم المالية تأتي في نهاية الدورة المحاسبية وتُعد من خلال البيانات المتاحة على ميزان المراجعة.

1. إنشاء قائمة الدخل

تعتمد قائمة الدخل على المعادلة التالية:

الإيرادات – المصاريف = (ربح/خسارة)

عبر تحديد النقاط أو البنود التالية:

هي حجم المبيعات المحققة خلال الفترة الزمنية التي تستهدفها القائمة وبإمكانك تحويلها من ميزان المراجعة، فلنفترض أنها كانت 100.000$.

تمثل التكلفة المباشرة للبضاعة المُباعة، فعلى سبيل المثال إذا كانت تكلفة كل منتج هي 5$ وباعت شركتك 100 وحدة، ففي هذه الحالة تكون تكلفة البضاعة هي (5 × 100) 5000$.

إجمالي الربح يُحسب عبر طرح تكلفة البضاعة المُباعة من حجم الإيرادات المحقق، وهنا هو 100000 – 5000 = 95000$.

الأرباح التشغيلية هي ناتج طرح كافة التكاليف المكتبية غير المرتبطة مباشرةً مع المنتج، مثل التكاليف الإدارة والإهلاك والإيجار ومصاريف الكهرباء والماء وغيرها، من إجمالي الربح. فلنفترض أن التكاليف الإدارية والإهلاك هي 10.000$، ففي هذه الحالة الربح التشغيلي هو 95000 – 10.000 = 85000$

الأرباح قبل الضريبة يتم احتسابها عبر تحديد الفوائد التي يدفعها النشاط، ومن ثم تُطرح من الربح التشغيلي المٌحدّد سابقًا. فلنفترض أن النشاط يدفع فائدة بنسبة 2%، فيتم ضربها في مبلغ الدين. (2% × 100000 = 2000$). فهنا إجمالي الربح يساوي 83000$.

الرّبح قبل الضّريبة = الرّبح التشغيلي – قيمة الفائدة

تحسب الأرباح المتاحة للمساهمين بطرح الضرائب من الربح قبل الضريبة. فإذا كانت الضريبة 15% ففي هذه الحالة يكون الربح بعد الضريبة أو الربح المتاح للمساهمين = 83000 – 12450 = 70550$.

صافي الربح يتمثل في ربح النشاط التجاري في الفترة المعنية، ويُطلق عليه أيضًا الأرباح المحتجزة ليتم تحويله لاحقًا إلى قائمة المركز المالي. ويُحسب بطرح توزيعات الأرباح من الربح المتاح للمساهمين.

حساب صافي الربح = الربح المتاح للمساهمين – توزيعات الأرباح

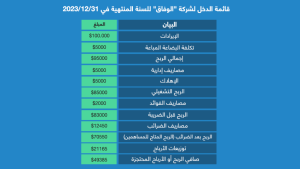

في النهاية شكل قائمة الدخل يكون كالآتي:

2. إعداد قائمة المركز المالي

قائمة المركز المالي هي عبارة عن كشف يُبين ما لدى المٌنشئة وما عليها. لذلك، تشتمل على أصول النشاط أو الموجودات، وخصوم النشاط أو المطلوبات، وحقوق الملاك أو المساهمين. وتُحسب عبر المعادلة:

الأصول = المطلوبات (الخصوم) + حقوق الملكية

الأصول هي كافة ممتلكات النشاط التجاري، وتنقسم إلى:

- الأصول الثابتة: هي الأصول التي لا تملكها الشركة على هيئة نقد، ويستغرق تحويلها إلى نقد عام أو أكثر، وتتمثل في الأراضي والسيارات والماكينات والأجهزة الكهربائية.

- الأصول المتداولة: هي النقود أو الممتلكات التي يمكن تحويلها إلى نقد في أقل من سنة، مثل الشيكات والبضاعة والاستثمارات القصيرة الأجل.

- الأصول غير الملموسة: الأصول التي ليس لديها صفة مادية أو ملموسة، مثل براءات الاختراع والعلامة التجارية وشهرة النشاط التجاري.

أما الخصوم فهي الديون المستحقة على النشاط التجاري ويجب دفعها، لها نوعان:

- الخصوم المتداولة: تتمثل في الديون والالتزامات التي يجب على النشاط أو الشركة دفعها في مدة لا تتجاوز السنة. مثل ديون الموردين والأجور وتوزيعات الأرباح.

- الخصوم غير المتداولة: الالتزامات التي لا يتقيد النشاط التجاري في دفعها في سنة، مثل القروض طويلة الأجل.

حقوق الملكية هي حقوق المساهمين في النشاط التجاري، إذ تتمثل في رأس المال الحالي أو الأسهم المطروحة سابقًا، بالإضافة إلى الأرباح المحجوزة أو غير الموزعة المحسوبة في قائمة الدخل. وتُحسب من خلال طرح الأصول من الالتزامات. فإذا كانت الأصول هي 100.000$ والخصوم 50.000$ فإن حقوق الملكية هي 50.000$.

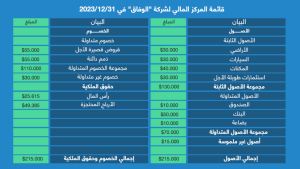

في النهاية نموذج قائمة المركز المالي يكون كالآتي:

ملاحظة؛ عند إعداد قائمة المركز المالي، يجب أن يتساوى الجانب الأيمن مع الأيسر. وإذا لم يتساويا، ففي هذه الحالة سيكون هناك خطأ في الحسابات السابقة في حساب اليومية أو الأستاذ أو قائمة الدخل.

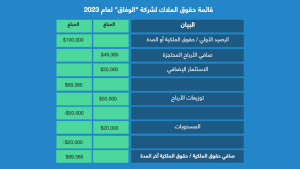

3. إعداد قائمة حقوق الملاك

قد تُعد قائمة حقوق الملاك بمفردها أو تلحق بقائمة المركز المالي في نهاية الفترة المحاسبية، متناولة حجم التغير في حقوق المساهمين، وإعدادها يتطلب الآتي:

يتمثل الرصيد الأولي أو حقوق الملكية أو المدة في رأس المال المدفوع، إذا كانت هذه السنة الأولى لك لإنشاء قائمة حقوق الملاك. أما إذا كنت قد أعددتها من قبل، فرصيد العام السابق أو رصيد آخر المدة سيمثل الرصيد الأولي في قائمتك الحالية. فلنفترض أن رأس المال الأولي هو 100.000$.

الأرباح هنا هي الأرباح المحققة أو المحتجزة المُرحلة من قائمة الدخل، وإذا حقق النشاط خسائر فيتم طرحها من الرصيد الأول. فلنفترض أن النشاط كان لديه أرباح 49.385$. فيتم جمعها مع رأس المال الأولي لتكون 149.385$.

إذا ما أضفت مبلغ إلى رأس المال من قبلك أو من خلال المساهمين، ففي هذه الحالة يكون استثمار إضافي يزيد من حقوق الملكية، مثلًا كان الاستثمار الإضافي هو 20.000$.

إذا كان للنشاط التجاري سياسة محدّدة لتوزيع الأرباح على المساهمين، فعليك في هذه الحالة طرح التوزيعات. يتم التعامل مع توزيعات الأرباح على أنها خصم أو تخفيض، سواء سيتم دفعها أم لا للمساهمين في الفترة المحاسبية. فلنفترض أنه سيتم توزيع 50.000$.

إذا كانت هناك أيّ مسحوبات قام بها مالك النشاط أو الإدارة أو المساهمين، فإنها تطرح من حقوق الملكية الحالية، مثلًا كانت 20.000$.

بعد ذلك، سيظهر لك صافي حقوق الملكية الذي يتم ترحيله إلى قائمة المركز المالي. ويُبين لك معدل التغير في حقوق الملكية على حسب الفترة الزمنية.

4. إعداد قائمة التدفقات المالية

لإنشاء قائمة التدفقات النقدية يتوجب عليك حساب المعادلة التالية:

النقدية = صافي الأنشطة التشغيلية + صافي الأنشطة التمويلية + صافي الأنشطة الاستثمارية

وإليك تفاصيل لكل منها:

- التدفقات النقدية من الأنشطة التشغيلية: هي التدفقات أو الأرباح المحققة عبر الأنشطة التشغيلية مثل: النقد الناتج من عمليات البيع، والنقد المدفوع للموردين، والضرائب والمصروفات التشغيلية المختلفة.

- التدفقات النقدية الناتجة من الأنشطة الاستثمارية: تتمثل في التدفقات المالية الناتجة من عمليات بيع وشراء الأصول طويلة الأجل، مثلًا النقد المدفوع في شراء الأراضي والأجهزة، النقد المدفوع في شراء الأسهم والنقد أو المتحصلات الناتجة من بيع الأصول.

- التدفقات النقدية من الأنشطة التمويلية: تشتمل على كافة التدفقات النقدية الناتجة من التمويلات المحصلة من الشركاء ومطروح منها سداد الديون والأرباح الموزعة والمسحوبات الشخصية.

نموذج قائمة التدفقات المالية يكون كالآتي:

في الخطوات السابقة، تناولنا كيفية إعداد أهم القوائم المالية بصورة مبسطة جدًا، لكن الأمر ليس بهذه البساطة! فإعداد قوائم مالية هي عملية محاسبية أكثر تعقيدًا، وتحتاج إلى خبرة محاسب مالي متمرس يمكنه الوصول إليه من خلال موقع مستقل، أكبر منصة عربية للعمل الحر. إذ يسهل عليك عناء إعداد قوائم مالية، والحيلولة دون الوقوع في الأخطاء المحاسبية التي قد تدمر نشاطك التجاري.

كيفية تحليل القوائم المالية

حتى تكون القوائم المالية صالحة للاستخدام في اتخاذ القرارات التمويلية أو الإدارية أو الاستثمارية، فلا بد من تحليلها. الجدير بالإشارة أن تحليل القوائم المالية يحتاج لخبرة ومهارة مالية كبيرة، مع القدرة على فهم النسب والمعادلات بالطريقة الصحيحة.

إذ يتمثل تحليل القوائم المالية في تمحيص ودراسة البيانات التي تقدمها هذه القوائم وفي الفترة الزمنية المستهدفة، عبر تطبيق مجموعة من المعادلات والنسب المحاسبية التي تقيس مجموعة من الجوانب، مثل معدل دوران المخزون وتحصيل الديون وغيرها.

ما هي القوائم المالية؟

القوائم المالية Financial Statements هي أدوات لتقييم الوضع المالي الحالي أو السابق للنشاط التجاري، بناءً على مجموعة من البيانات المُجمعة عبر الدورة المحاسبية، التي تبدأ من التسجيل في دفتر اليومية، ثم الترحيل إلى دفتر الأستاذ والترصيد، مرورًا بإعداد ميزان المراجعة وإجراء التسويات وقيود الإقفال، وأخيرًا إعداد ميزان المراجعة لتخرج لنا القوائم المالية.

ما أهمية القوائم المالية؟

القوائم المالية هي المخرج النهائي للنظام المحاسبي، إذ تتيح لك الفرصة للتعرف على كافة التفاصيل المالية في الشركة من الربح أو الخسارة، والإيرادات والمصروفات والمركز المالي للنشاط. كما تساعد على توفير معلومات مالية كاملة عن النشاط التجاري، لكل من حملة الأسهم والمستثمرين والجهات الحكومية لفرض الضرائب، والإدارة لاتخاذ القرارات المبنية على البيانات المُقدمة في القوائم المالية.

أنواع القوائم المالية

للقوائم المالية مجموعة من الأنواع التي تهدف إلى توضيح معلومات مالية محدّدة، هي:

1. قائمة الدخل

يُطلق على قائمة الدخل Income Statement بيان الأرباح والخسائر، إذ تُبين مقدار الأرباح أو الخسائر التي تكبدها النشاط التجاري في فترة زمنية معينة، قد تكون عام أو ربع عام. من خلال تناول الإيرادات والمصروفات للمنشأة، والفرق بينهما سيعطي النتيجة، إذا ما حققت الشركة أرباح أم خسائر ليُنقل إلى قائمة المركز المالي لاحقًا. تهدف قائمة الدخل إلى:

2. قائمة المركز المالي

قائمة المركز المالي Balance Sheet هي قائمة تُبين الحالة المالية للنشاط في لحظة معينة وليس في تاريخ محدّد كما في قائمة الدخل. عبر تناول الأصول الثابتة والمتداولة، والخصوم الطويلة والقصيرة، وحقوق الملكية المكونة من رأس المال والأرباح المحولة من قائمة الدخل. تهدف إلى:

3. قائمة حقوق الملاك

قائمة حقوق الملاك أو قائمة التغيرات في حقوق الملكية Statement of Retained Earnings، هي إحدى القوائم المالية لعرض ما يخص حقوق الملاك من رأس المال والأرباح والتغيير فيها، وأُسس توزيعها وحجمها بالتعرف على الفرق بين الالتزامات والأصول. وتهدف إلى التعرف على حقوق المُلاك في المؤسسة، وتحليل الوضع المستقبلي للاستثمار في المؤسسة.

4. قائمة التدفقات النقدية

من القوائم المالية التحليلية وتُسمى بـ Cash Flow Statement، وتقيس قدرة الشركة على توليد السيولة النقدية المحصلة من عملياتها التشغيلية والاستثمارية والتمويلية في نهاية كل سنة مالية. وتهدف إلى:

أهداف القوائم المالية

نظرًا للأهمية المتزايدة للقوائم المالية، نجد أن لهذه القوائم مجموعة من الأهداف تتمثل في:

ما هي خصائص القوائم المالية؟

القوائم المالية لديها مجموعة من الخصائص التي يجب أن تتوفر بها لتكون أكثر إفادة لمتخذي القرارات، وهي:

كيفية إعداد قوائم مالية لشركتك

القوائم المالية تأتي في نهاية الدورة المحاسبية وتُعد من خلال البيانات المتاحة على ميزان المراجعة.

1. إنشاء قائمة الدخل

تعتمد قائمة الدخل على المعادلة التالية:

الإيرادات – المصاريف = (ربح/خسارة)

عبر تحديد النقاط أو البنود التالية:

هي حجم المبيعات المحققة خلال الفترة الزمنية التي تستهدفها القائمة وبإمكانك تحويلها من ميزان المراجعة، فلنفترض أنها كانت 100.000$.

تمثل التكلفة المباشرة للبضاعة المُباعة، فعلى سبيل المثال إذا كانت تكلفة كل منتج هي 5$ وباعت شركتك 100 وحدة، ففي هذه الحالة تكون تكلفة البضاعة هي (5 × 100) 5000$.

إجمالي الربح يُحسب عبر طرح تكلفة البضاعة المُباعة من حجم الإيرادات المحقق، وهنا هو 100000 – 5000 = 95000$.

الأرباح التشغيلية هي ناتج طرح كافة التكاليف المكتبية غير المرتبطة مباشرةً مع المنتج، مثل التكاليف الإدارة والإهلاك والإيجار ومصاريف الكهرباء والماء وغيرها، من إجمالي الربح. فلنفترض أن التكاليف الإدارية والإهلاك هي 10.000$، ففي هذه الحالة الربح التشغيلي هو 95000 – 10.000 = 85000$

الأرباح قبل الضريبة يتم احتسابها عبر تحديد الفوائد التي يدفعها النشاط، ومن ثم تُطرح من الربح التشغيلي المٌحدّد سابقًا. فلنفترض أن النشاط يدفع فائدة بنسبة 2%، فيتم ضربها في مبلغ الدين. (2% × 100000 = 2000$). فهنا إجمالي الربح يساوي 83000$.

الرّبح قبل الضّريبة = الرّبح التشغيلي – قيمة الفائدة

تحسب الأرباح المتاحة للمساهمين بطرح الضرائب من الربح قبل الضريبة. فإذا كانت الضريبة 15% ففي هذه الحالة يكون الربح بعد الضريبة أو الربح المتاح للمساهمين = 83000 – 12450 = 70550$.

صافي الربح يتمثل في ربح النشاط التجاري في الفترة المعنية، ويُطلق عليه أيضًا الأرباح المحتجزة ليتم تحويله لاحقًا إلى قائمة المركز المالي. ويُحسب بطرح توزيعات الأرباح من الربح المتاح للمساهمين.

حساب صافي الربح = الربح المتاح للمساهمين – توزيعات الأرباح

في النهاية شكل قائمة الدخل يكون كالآتي:

2. إعداد قائمة المركز المالي

قائمة المركز المالي هي عبارة عن كشف يُبين ما لدى المٌنشئة وما عليها. لذلك، تشتمل على أصول النشاط أو الموجودات، وخصوم النشاط أو المطلوبات، وحقوق الملاك أو المساهمين. وتُحسب عبر المعادلة:

الأصول = المطلوبات (الخصوم) + حقوق الملكية

الأصول هي كافة ممتلكات النشاط التجاري، وتنقسم إلى:

أما الخصوم فهي الديون المستحقة على النشاط التجاري ويجب دفعها، لها نوعان:

حقوق الملكية هي حقوق المساهمين في النشاط التجاري، إذ تتمثل في رأس المال الحالي أو الأسهم المطروحة سابقًا، بالإضافة إلى الأرباح المحجوزة أو غير الموزعة المحسوبة في قائمة الدخل. وتُحسب من خلال طرح الأصول من الالتزامات. فإذا كانت الأصول هي 100.000$ والخصوم 50.000$ فإن حقوق الملكية هي 50.000$.

في النهاية نموذج قائمة المركز المالي يكون كالآتي:

ملاحظة؛ عند إعداد قائمة المركز المالي، يجب أن يتساوى الجانب الأيمن مع الأيسر. وإذا لم يتساويا، ففي هذه الحالة سيكون هناك خطأ في الحسابات السابقة في حساب اليومية أو الأستاذ أو قائمة الدخل.

3. إعداد قائمة حقوق الملاك

قد تُعد قائمة حقوق الملاك بمفردها أو تلحق بقائمة المركز المالي في نهاية الفترة المحاسبية، متناولة حجم التغير في حقوق المساهمين، وإعدادها يتطلب الآتي:

يتمثل الرصيد الأولي أو حقوق الملكية أو المدة في رأس المال المدفوع، إذا كانت هذه السنة الأولى لك لإنشاء قائمة حقوق الملاك. أما إذا كنت قد أعددتها من قبل، فرصيد العام السابق أو رصيد آخر المدة سيمثل الرصيد الأولي في قائمتك الحالية. فلنفترض أن رأس المال الأولي هو 100.000$.

الأرباح هنا هي الأرباح المحققة أو المحتجزة المُرحلة من قائمة الدخل، وإذا حقق النشاط خسائر فيتم طرحها من الرصيد الأول. فلنفترض أن النشاط كان لديه أرباح 49.385$. فيتم جمعها مع رأس المال الأولي لتكون 149.385$.

إذا ما أضفت مبلغ إلى رأس المال من قبلك أو من خلال المساهمين، ففي هذه الحالة يكون استثمار إضافي يزيد من حقوق الملكية، مثلًا كان الاستثمار الإضافي هو 20.000$.

إذا كان للنشاط التجاري سياسة محدّدة لتوزيع الأرباح على المساهمين، فعليك في هذه الحالة طرح التوزيعات. يتم التعامل مع توزيعات الأرباح على أنها خصم أو تخفيض، سواء سيتم دفعها أم لا للمساهمين في الفترة المحاسبية. فلنفترض أنه سيتم توزيع 50.000$.

إذا كانت هناك أيّ مسحوبات قام بها مالك النشاط أو الإدارة أو المساهمين، فإنها تطرح من حقوق الملكية الحالية، مثلًا كانت 20.000$.

بعد ذلك، سيظهر لك صافي حقوق الملكية الذي يتم ترحيله إلى قائمة المركز المالي. ويُبين لك معدل التغير في حقوق الملكية على حسب الفترة الزمنية.

4. إعداد قائمة التدفقات المالية

لإنشاء قائمة التدفقات النقدية يتوجب عليك حساب المعادلة التالية:

النقدية = صافي الأنشطة التشغيلية + صافي الأنشطة التمويلية + صافي الأنشطة الاستثمارية

وإليك تفاصيل لكل منها:

نموذج قائمة التدفقات المالية يكون كالآتي:

في الخطوات السابقة، تناولنا كيفية إعداد أهم القوائم المالية بصورة مبسطة جدًا، لكن الأمر ليس بهذه البساطة! فإعداد قوائم مالية هي عملية محاسبية أكثر تعقيدًا، وتحتاج إلى خبرة محاسب مالي متمرس يمكنه الوصول إليه من خلال موقع مستقل، أكبر منصة عربية للعمل الحر. إذ يسهل عليك عناء إعداد قوائم مالية، والحيلولة دون الوقوع في الأخطاء المحاسبية التي قد تدمر نشاطك التجاري.

كيفية تحليل القوائم المالية

حتى تكون القوائم المالية صالحة للاستخدام في اتخاذ القرارات التمويلية أو الإدارية أو الاستثمارية، فلا بد من تحليلها. الجدير بالإشارة أن تحليل القوائم المالية يحتاج لخبرة ومهارة مالية كبيرة، مع القدرة على فهم النسب والمعادلات بالطريقة الصحيحة.

إذ يتمثل تحليل القوائم المالية في تمحيص ودراسة البيانات التي تقدمها هذه القوائم وفي الفترة الزمنية المستهدفة، عبر تطبيق مجموعة من المعادلات والنسب المحاسبية التي تقيس مجموعة من الجوانب، مثل معدل دوران المخزون وتحصيل الديون وغيرها.

ذات صلة:

admin